参考资料

Moonshot回答

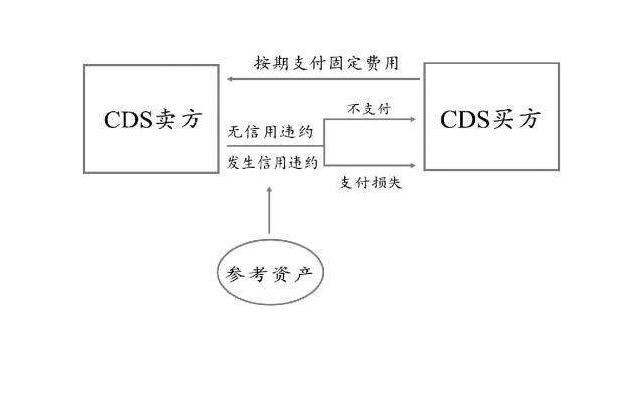

在金融危机中,抵押债务凭证(Mortgage-Backed Securities,MBS)和信用违约掉期(Credit Default Swaps,CDS)的相互作用显著加剧了金融市场的不稳定性。抵押债务凭证是将房贷等贷款打包成证券化产品,而信用违约掉期则是一种金融衍生品,允许投资者交换或抵消其信用风险。这种相互作用主要通过以下几个方面加剧了金融市场的不稳定:

-

风险的隐匿和放大:MBS将不同信用等级的贷款打包在一起,信用评级机构往往给予这些证券较高的信用评级,掩盖了其中的风险。同时,CDS被广泛用来对冲或投机,导致市场上对这些金融产品的风险评估失真,放大了风险。

-

流动性的枯竭:当房地产市场开始下滑,MBS中包含的房贷开始违约,导致MBS的价值急剧下降。由于CDS市场与MBS市场紧密相关,MBS的违约潮也引发了CDS市场的动荡,进一步导致市场流动性枯竭。

-

系统性风险的扩散:许多金融机构同时持有大量的MBS和CDS,当房地产市场崩溃时,这些机构面临巨大的损失,导致资本充足率下降,甚至破产。这种风险通过金融系统迅速传播,引发了更广泛的金融市场动荡。

-

监管的缺失:在危机前,对于MBS和CDS的监管相对宽松,缺乏透明度和有效的风险管理措施,使得这些金融产品的风险被低估,危机爆发时造成了严重的影响。

通过搜索结果,我们可以看到有关MBS和CDS的详细介绍,包括它们的定义、运作方式以及在金融危机中的作用。例如,可汗学院提供了关于MBS和CDS的视频讲解,解释了这些金融工具的基本概念和它们在信贷危机中的角色。此外,还有文章分析了CDS如何作为一种金融资产的违约保险,以及它们在金融市场中的交易情况。这些资料为我们提供了深入了解这一问题的基础。同时,也有文章讨论了次贷危机期间,这些金融工具如何导致了大面积违约,进一步说明了它们在金融危机中的重要作用。

图片展示了金融危机中MBS和CDS的相互作用。

图片展示了金融危机中MBS和CDS的相互作用。

以上信息来源于搜索结果,包括可汗学院的视频讲解、知乎的问答以及维基百科的条目等。这些资料为我们提供了深入了解这一问题的基础。