参考资料

参考资料

Moonshot回答

在金融市场中,对风险的基本假设通过交易行为影响市场决策的方式主要体现在以下几个方面:

-

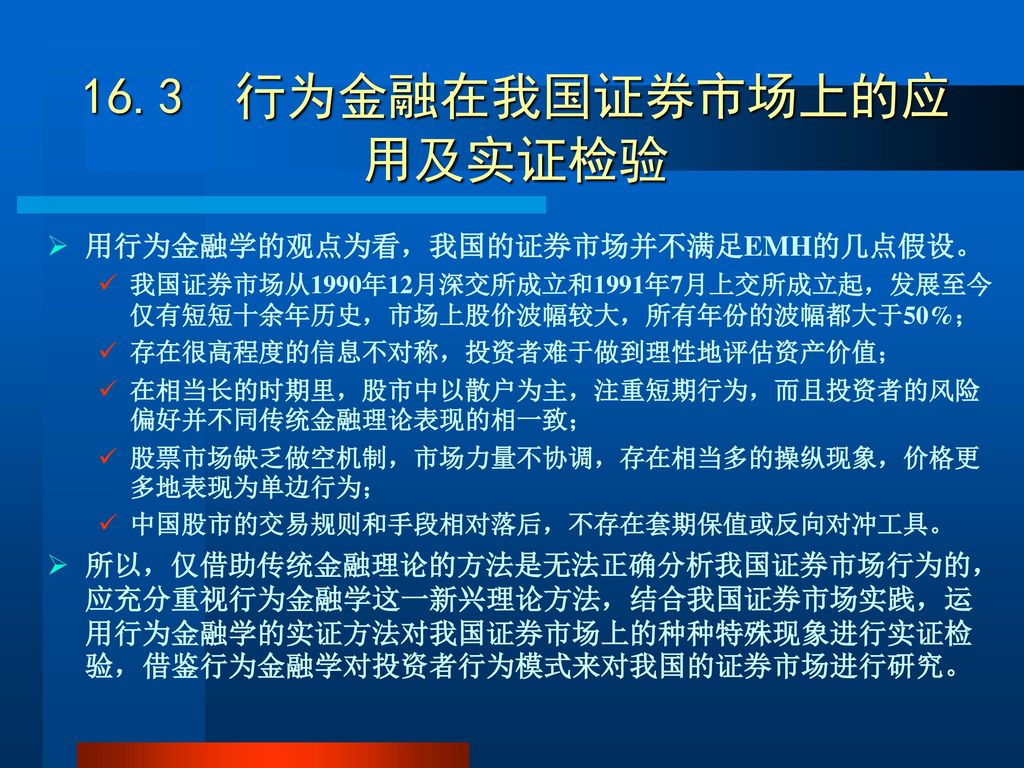

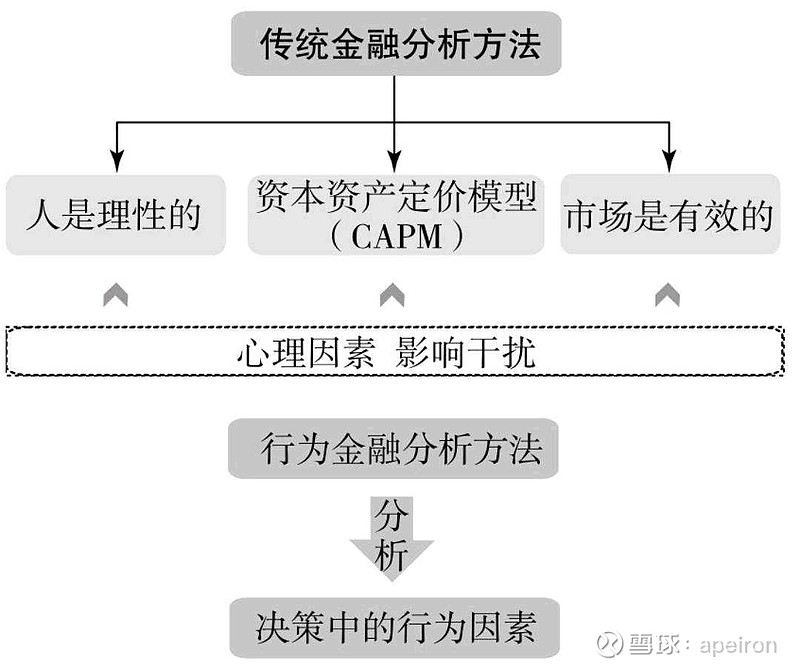

市场有效性假设:根据行为金融学整理,传统金融学理论认为证券市场具有不确定性和信息非对称性的特征。在有效市场中,交易动机是风险偏好,而市场有效性假设认为市场价格反映了所有可用信息,包括对风险的评估。因此,投资者的交易行为基于他们对市场信息的解读和风险偏好,进而影响资产定价和市场决策。

-

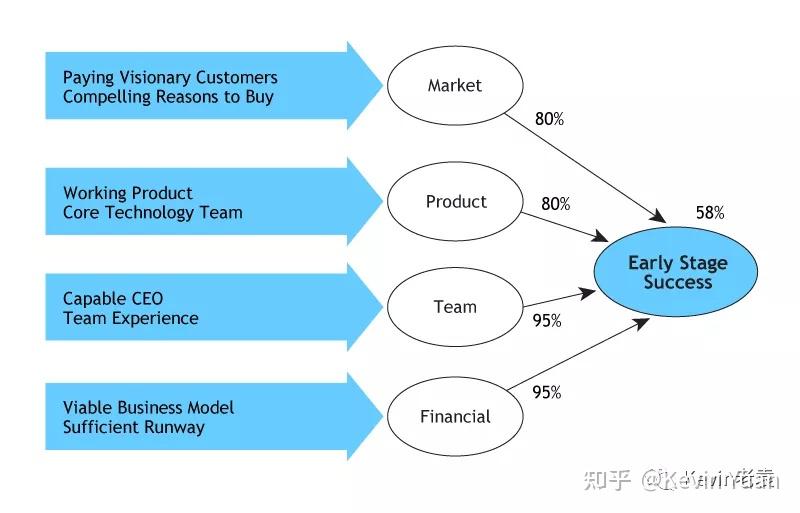

风险偏好与交易行为:金融风险被定义为在交易或投资时可能遭受的资金损失。投资者在进行交易时会考虑自己的风险偏好,这直接影响他们的投资决策。例如,风险厌恶的投资者可能更倾向于投资低风险资产,而风险中性或风险寻求的投资者可能更愿意承担高风险以获得高回报。

-

行为金融学视角:行为金融学指出,投资者并非总是理性的,他们的行为可能受到认知偏差和情绪的影响。这些非理性因素导致资产价格偏离其基本价值,从而影响市场决策。例如,噪音交易者可能因为过度自信或从众行为而进行非理性交易,这会影响市场价格和交易量。

-

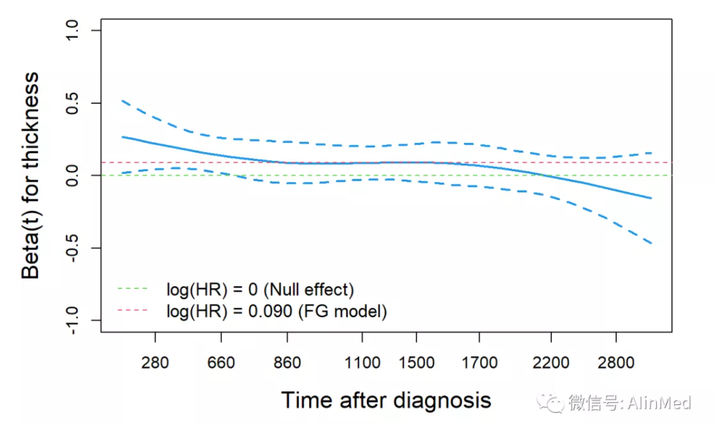

风险模型与市场决策:高级风险模型被用来回应市场变化,帮助投资者和风险经理有效评估和管理风险。通过这些模型,市场参与者可以做出更明智的决策,更好地驾驭复杂的金融市场。例如,风险价值(VaR)模型可以帮助投资者量化潜在的损失,从而在风险可控的情况下做出投资决策。

-

风险决策理论:风险决策理论,如前景理论,提供了描述性范式的决策模型,它假设风险决策过程分为编辑和评价两个过程。在编辑阶段,个体处理信息,在评价阶段依赖价值函数和主观概率的权重函数对信息予以判断。这种理论框架有助于解释投资者如何在面对风险时做出决策。

综上所述,金融市场中对风险的基本假设通过影响投资者的风险偏好、交易行为和决策过程,间接地影响资产价格和市场的整体行为。这些假设和理论框架为投资者提供了分析和预测市场动态的工具,帮助他们做出更加合理的投资决策。