随机游走和鞅理论在金融市场应用中的主要局限性是什么?

参考资料

参考资料

Moonshot回答

随机游走和鞅理论在金融市场的应用中具有一些局限性:

-

市场效率的假设:随机游走基于有效市场假说,认为所有可用信息都已反映在股票价格中,但现实中市场并非总是完全有效。存在非理性因素和行为偏差,导致价格变动并非完全随机。

-

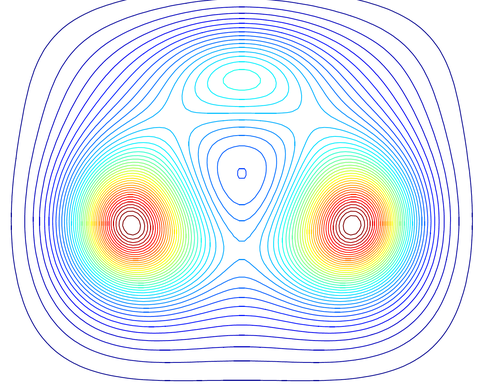

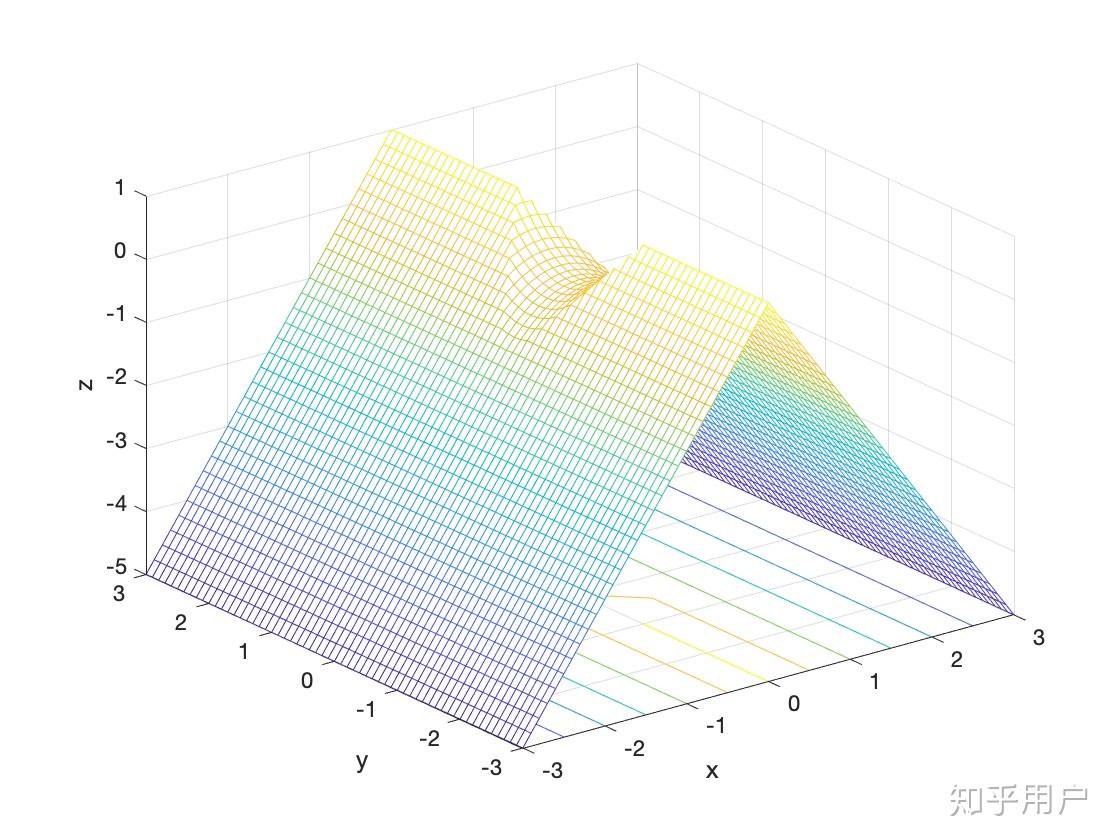

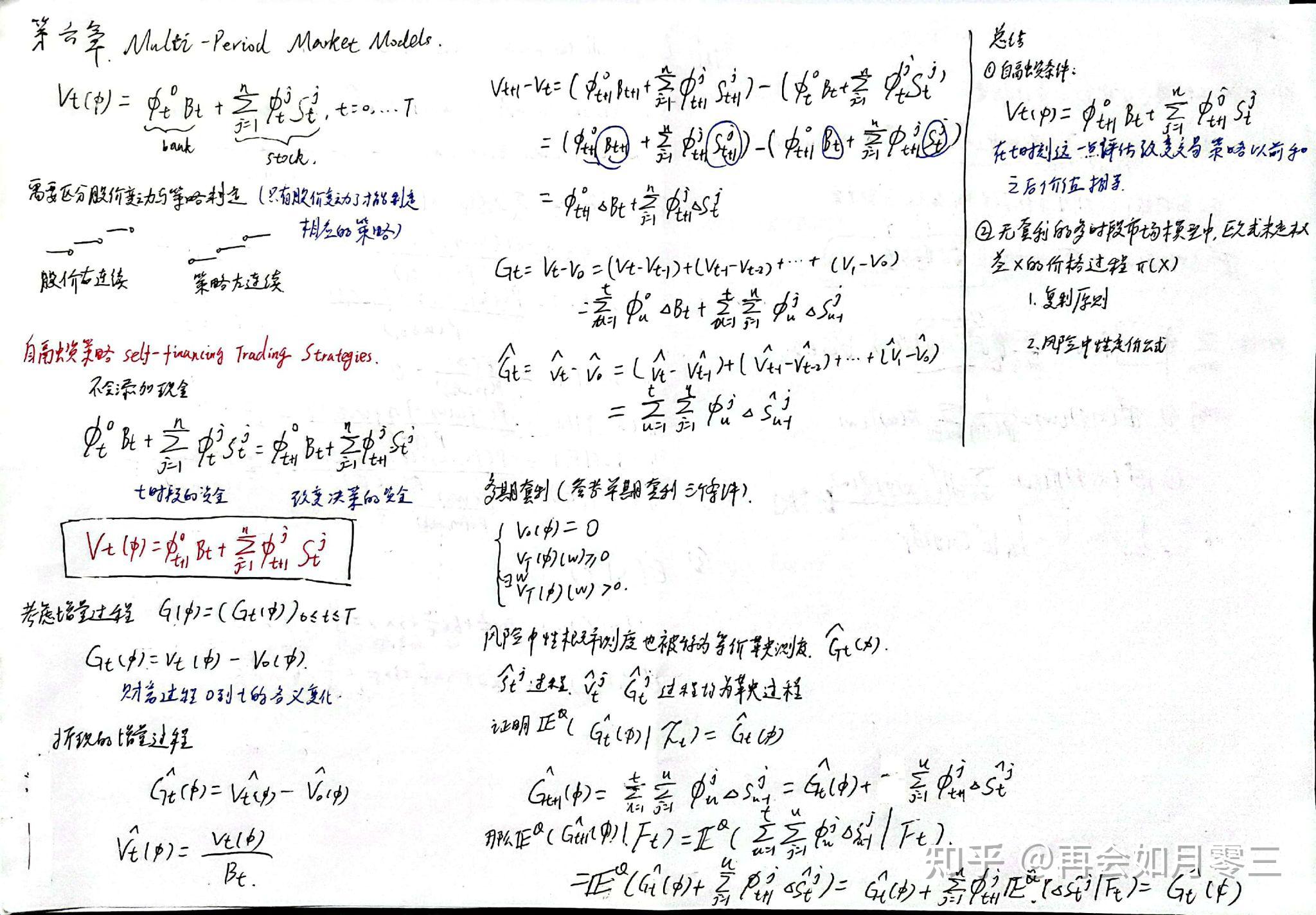

模型的简化:鞅理论假设资产价格变动是连续的,忽略了现实中的跳跃和离散变动。此外,鞅理论通常假设市场无摩擦,如无交易成本和税收,这与实际情况不符。

-

风险管理的局限性:虽然鞅理论可用于风险管理,通过计算资产价格波动范围来评估风险水平,但它不能预测极端市场事件或“黑天鹅”事件。

-

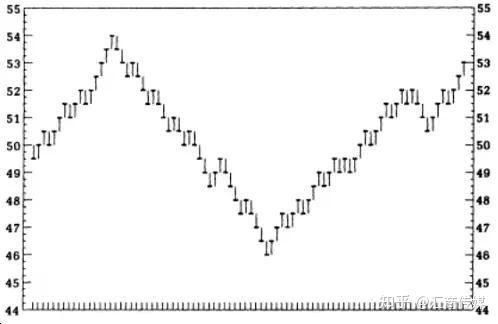

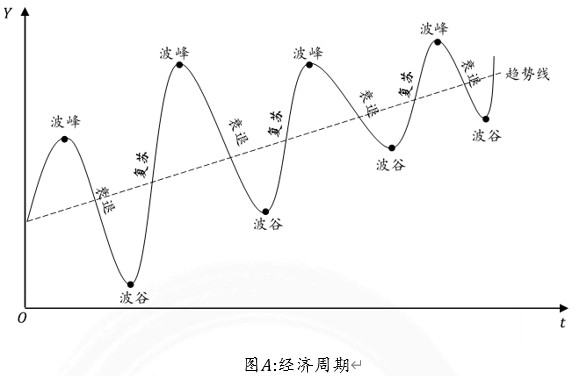

预测能力有限:随机游走模型在预测金融市场短期价格变动方面表现不佳,尤其是在存在明显趋势或周期性时。

-

对市场异常的解释不足:金融市场中存在许多异常现象,如泡沫和崩盘,随机游走和鞅理论难以充分解释这些现象。

-

统计和计量经济学方法的局限:这些理论依赖于统计和计量经济学方法,可能因数据质量问题、模型设定错误或参数估计不准确而导致预测失误。

-

市场结构和行为金融学的影响:市场结构的变化和行为金融学的研究挑战了随机游走和鞅理论的基本假设,表明市场参与者的非理性行为和心理因素对价格变动有显著影响。

综上所述,尽管随机游走和鞅理论为理解金融市场提供了有价值的工具,但它们的局限性也不容忽视。投资者和金融分析师需要结合其他理论和市场观察来做出更全面的判断。