根据预测,香港中华煤气的自由现金流在未来几年会如何变化,折现自由现金流对股东权益价值有什么影响?

参考资料

参考资料

Moonshot回答

根据搜索结果,香港中华煤气的自由现金流在未来几年预计将呈现增长趋势。公司盈利和自由现金流的增长为提升派息创造了空间,预计2024年的市净率(PB)为2.4倍。此外,公司在绿色能源转型方面取得显著进展,特别是在EcoCeres业务的重组后,成功开发并生产了SAF和HVO环保燃料,为公司开拓了新的收入来源。

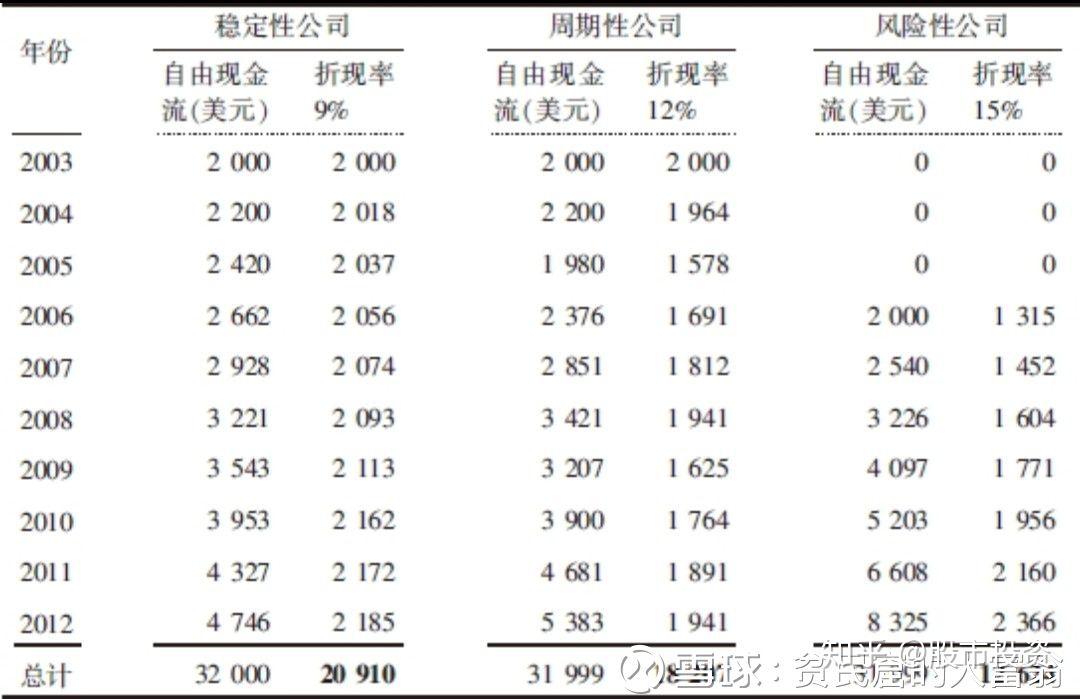

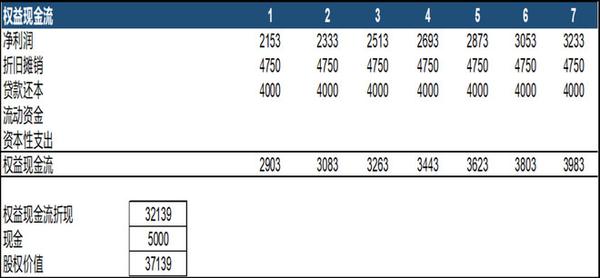

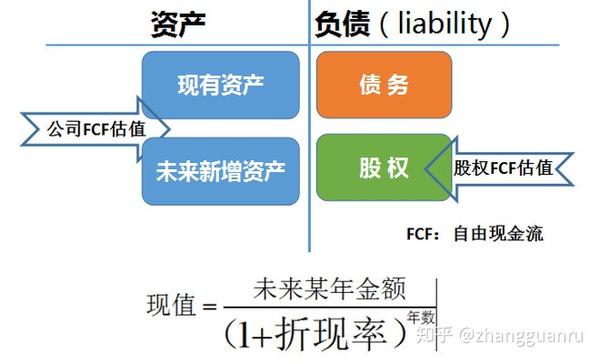

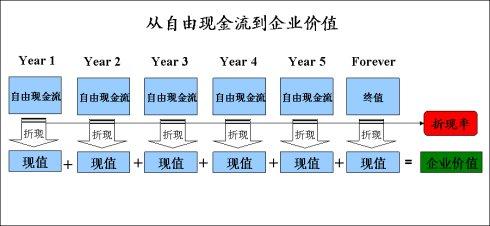

折现自由现金流(DCF)是评估公司价值的一种方法,它通过预测公司未来的自由现金流并将其折现到现值来估算公司的内在价值。DCF模型中,股东权益价值与公司未来产生的自由现金流、折现率和预测期长度有关。如果香港中华煤气的自由现金流预测为正且持续增长,这将对股东权益价值产生正面影响。

DCF模型的准确性依赖于对公司未来现金流的准确预测,以及选择合适的折现率。在实际应用中,DCF模型可能需要根据公司具体情况和市场环境进行调整。因此,投资者在评估时应考虑多方面的信息,并可能需要咨询财务顾问。