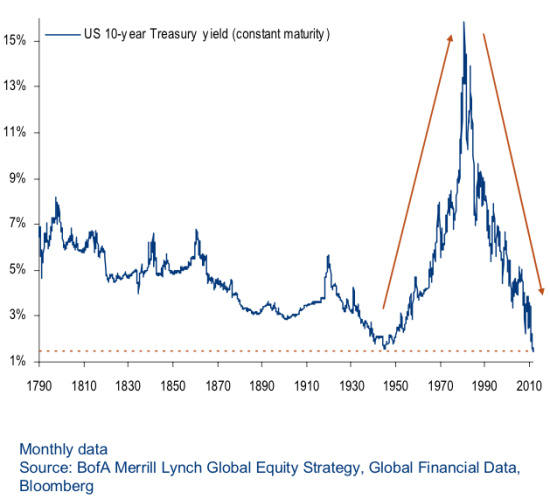

软件行业的估值与美国10年期国债收益率之间的负相关关系如何影响行业走势?

参考资料

参考资料

Moonshot回答

软件行业的估值与美国10年期国债收益率之间的负相关关系可能对行业走势产生以下影响:

-

利率上升导致估值下降:当10年期美债收益率上升时,固定收益投资的吸引力增加,投资者可能将资金从风险资产(如软件股票)转移到债券,导致软件行业估值下降。

-

成本上升:软件公司可能面临更高的借贷成本,因为公司债券收益率上升,这可能影响其扩张计划和盈利能力。

-

投资减少:风险资本和私募股权基金对软件行业的投资可能减少,因为投资者寻求更安全的资产,如美国国债。

-

市场波动:美债收益率的上升可能导致市场波动性增加,影响软件行业股票的表现。

-

经济预期:美债收益率上升可能反映了对经济增长和通胀的预期,这可能影响软件行业的收入和利润。

-

估值方法变化:在利率上升的环境中,投资者可能更倾向于使用基于资产的估值方法,而不是基于收入或利润的估值方法。

-

行业比较:软件行业的估值可能与其他行业相比变得更具吸引力,如果其他行业的借贷成本上升导致其估值下降更多。

-

长期影响:如果美债收益率的上升是长期趋势的一部分,软件行业的估值可能会面临持续压力。

这些影响因素表明,美债收益率的变化对软件行业估值有重要影响,投资者和公司决策者需要密切关注这些变化。